요즘 미국 10년물 국채금리가 올라서 뉴욕증시와 나스닥이 일제히 급락하고 있다는 기사가 있습니다. "국채금리가 오르면 주가가 하락한다" 는 말을 심플하게 요약하면 "은행 이자가 오르니 주식시장의 돈이 은행으로 간다" 쯤으로만 이해하셔도 괜찮습니다. 하지만 사실 이는 정확한 개념은 아닙니다.

그래서 오늘은 채권의 개념에 대해 정확히 알고싶은 분들을 위해 채권이 무엇인지 알아보고, 채권금리가 주가에 어떤 영향을 미치는지, 그리고 채권투자방법에 대해서도 정리해보겠습니다.

채권은 무엇인가?

채권은 국가나 지방자치단체, 은행이나 회사가 사업에 필요한 자금을 차입하기 위해 발행하는 유가증권, 공채, 국채, 사채, 지방채를 말합니다.

정부가 발행한 채권을 국채, 회사가 발행한 채권을 사채, 지방단체가 발행한 채권을 지방채라고 부르는데요. 지금부터는 정부가 발행한 '국채'로 설명을 해보겠습니다.

쉽게 이야기하면, "나 대한민국 정분데~ 돈이 좀 필요해. 5천만원 빌려줘 10년후에 원금 그대로 갚을께. 대신 매년 100만원씩 이자줄께" 입니다. 투자자는 매년 100만원씩 10번 이자를 받으니 1000만원의 수익을 거둘수 있습니다.

이를 '쿠폰에 대한 이자' 즉 쿠폰이자라고 합니다. 쿠폰이자는 최초에 정해놓은 값이 그대로 유지됩니다. 그런데 국채금리가 올랐다는 말이 많이 나옵니다. 지급되는 이자는 고정값인데 말이죠.

국채금리와 수익률

■ 국채금리

국채는 주식처럼 사고 팔수가 있습니다. 그리고 시장상황에 따라 국채 가격이 오를수도 있고, 내릴수도 있습니다. 주식처럼 말이죠. 예를 들어보겠습니다.

|

1) A 국채 발행시 가격 = 1만원 → 쿠폰 이자 : 100원 (고정값) → 쿠폰 금리 : 1%

2) A 국채 가격이 현재 5천원

→ 쿠폰 금리 : 2% |

A국채에 대한 쿠폰이자는 고정값이니 항상 동일합니다. 그런데 1만원이었던 국채 가격이 5천원으로 내려가니 쿠폰금리가 1%에서 2%로 올랐습니다. 이를 국채금리가 상승했다고 이야기합니다. 즉 국채가격과 국채금리는 정반대로 움직인다고 생각하시면 됩니다.

국채금리 상승 = 국채 가격 하락

국채금리 하락 = 국채 가격 상승

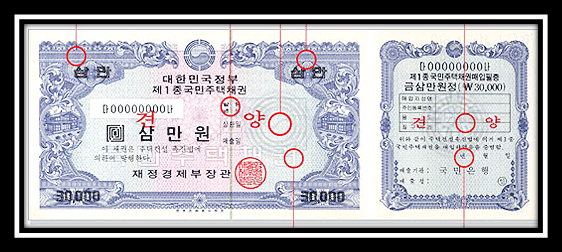

이해를 돕기 위해 미국에서 발행했던 초기 채권의 실물을 갖고와서 예를들어보겠습니다.

1) 액면가 : 100만달러

2) 쿠폰이자 7% : 7만달러

3) 쿠폰금리 : 7%

100만달러짜리 국채를 발행했습니다. 내가 100만달러를주고 국채를 매입했다면 매년 쿠폰이자를 7만달러씩 수령하다가 만기시에 원금 100만달러를 돌려받게 됩니다. 그런 의미에서 국채는 대표적인 '안전자산'이라고 할수 있습니다. 원금을 무조건 보장합니다.

만기시까지 보유하면 원금과 이자가 보장되는 '안전자산'입니다. 그런데 국채는 시장에서 거래할수도 있습니다. 100만달러짜리가 200만달러가 될수도 있고, 50만달러가 될수도 있죠 (물론 채권가격의 변동성은 주식에 비해 매우 낮은편입니다)

만약 내가 산 100만달러짜리 국채 가격이 50만달러까지 떨어지면 어떨까요? 나는 100만달러에 사서 7만달러 받는데, 남들은 50만달러에 사서 7만달러를 받게 됩니다.

이 경우 상대적 박탈감이 매우 크겠죠. 오늘 산 옷이 내일 20% 할인해서 판다면 속 쓰리죠ㅠㅠ 특히 만기가 긴 채권은 이러한 리스크가 두드러지기 때문에 투자를 신중히 할 필요가 있습니다. 안전자산이지만 안전자산같지 않을때도 있는 것이 채권입니다.

채권수익률 Yield와 Return의 차이는?

채권수익률이라는 개념은 우리가 주식에 익숙하기 때문에 혼재되어 사용되는 경향이 있는데요. 정리해보겠습니다.

|

A 국채 (10년 만기) 1) 액면가 100만원 2) 쿠폰이자 : 1만원 3) 쿠폰금리 : 1%

→ 10년간 이자 10만원 수령 → 수익률 10% |

이와 같은 채권 수익률을 영어로는 Yield라고 합니다. 매우 심플한데요. 그런데 채권도 주식처럼 거래가 가능하다고 했습니다.

|

A 국채 (10년 만기) |

이 역시 수익률이죠. 이는 Return이라고 할수 있습니다. 우리는 주식에 익숙하고, 몇프로 수익봤어? 라는 개념이 익숙해서 수익률이라 하면 이 개념이 더 익숙합니다.

■ 채권수익률 정리

채권수익률은 본래 매매차익을 고려하지 않은 Yield이고, 주식은 Return입니다. 그런데 채권 역시 주식처럼 매매할수 있기 때문에 두 개념이 종종 혼재되어 사용되기도 합니다.

채권가격 오르는게 좋을까? 내리는게 좋을까?

A 국채 (10년 만기)

1) 액면가 100만원

2) 쿠폰이자 : 1만원

3) 쿠폰금리 : 1%

→ 10년간 이자 10만원 수령

→ 수익률 10%

내가 A국채를 갖고 있다고 가정해보겠습니다. 그런데 어느날 가격이 200만원으로 올랐다고 가정해보겠습니다.

A 국채 (10년 만기)

1) 액면가 200만원

2) 쿠폰이자 : 1만원

3) 쿠폰금리 : 0.5%

→ 10년간 이자 5만원 수령

→ 수익률 5%

가격이 올라 국채금리가 0.5%로 떨어졌고, 수익률도 떨어졌습니다. 이 경우 채권투자에 대한 메리트가 점점 줄어들겠죠. 그런데 기존에 A국채를 보유하고 있던 나에게는 이익입니다. 나는 100만원에 삿으니 200만원에 팔아도 되고, 만기까지 이자를 따박따박 받아도 됩니다.

주식과 채권의 관계

1) 주식이 오르면 채권도 오른다

2) 주식이 오르면 채권은 내린다

3) 주식과 채권은 큰 관련이 없다

무엇이 정답일까요? 그리 간단치는 않습니다.

주식투자자 입장에서는?

경기가 좋을때는 채권은 인기가 적은편입니다. 주식이나 부동산 등의 다른 자산이 올라갈 가능성이 크기 때문입니다. 반면, 경기가 좋지 않고 주식시장이 좋지 않을때는 안전자산으로 눈을 돌리게 됩니다.

주식투자해서 재미없을것 같으니 자연스레 채권시장을 들여다보는 겁니다. 채권을 사려는 사람이 많아지면 채권가격도 올라갑니다. 이는 곧 국채금리의 하락으로 이어집니다.

2020년초 미국 10년물 국채금리가 1% 밑으로 떨어졌습니다. 왜 떨어졌을까요? 코로나19로 펜데믹이 번지니 일제히 주가가 엄청나게 폭락했습니다. 그리고 빠져나온 자금은 안전자산인 채권시장으로 흘렀습니다. 국채를 사려는 사람이 많아지니 국채가격이 올라간 것이죠.

그런데 최근에는 반대로 국채금리가 연일 상승중이라는 기사가 계속해서 나오고 있습니다.

국채금리가 1.7% 돌파하자, 나스닥이 3% 빠졌다는 것은 마치 국채금리가 오르면 주가가 빠진다는 이야기처럼 들리는데요. 꼭 그렇지만은 않습니다.

다들 아시다시피 작년 한해 미국이건 한국이건 코로나19로 인한 펜데믹을 극복하기 위해 기준금리를 계속 인하하고, 돈을 풀어 시장에 유동성을 공급해 주가를 끌어올렸습니다. 이는 시장이 좋아 자연스레 주가가 올라간 것이 아니라, 인위적인 유동성 공급에 의한 경기부양책이었습니다.

그런데 펜데믹 이후 1년이 지났고 백신이 보급되고 올 한해 미국의 경제성장률이 6.5%라는 이야기가 나오고있습니다. 경기가 좋다는 것은 곧 물가 상승을 뜻합니다. 물가가 오른다는 것은 자산가치가 상승한다는 이야기입니다. 인플레이션이 극대화될수 있으니 국채의 매력은 크게 떨어집니다. 국채 가격이 떨어지니 국채금리와 국채수익률은 올라가는 것이죠.

|

국채금리 상승 = 국채가격 하락

1) 국채 가격 하락 → 항후 인플레이션이 올것 같다. 하락하는 자산은 들고 있을 필요 없다 팔자. 2) 국채 입찰 참여 줄어듬 → 국채의 매력이 줄어들고 있다. |

■ 주식시장은 선반영

결국 국채금리 상승은 미 경기회복에 대한 반영이라 볼수있는데요. 그러면 경기가 회복되면 주식도 올라야 하는게 정상일텐데요. 왜 국채금리가 상승하는데 주가는 하락할까요?

이는 주식은 미래를 선반영하기 때문입니다. 인플레이션이 과하면 정부는 인플레이션을 억제하려고 합니다. 어떻게 억제를 할까요? 기준 금리를 올려서 시장에 풀린 돈을 회수하려고 하겠죠. 지금 당장은 아닐지라도요.

이제 다시 쉬워집니다. 이자가 낮으니 은행에서 영끌해서 빚투했는데 금리가 올라가면 부담스러워 빚을 상환한다. 주식시장의 돈이 이탈하니 주식가격은 하락합니다.

|

정리

1) 21년 미국 경제 성장률 6.5%로 경기회복기대 → 물가상승(인플레이션) → 국채 매력 떨어지며 국채가격 하락 →국채금리 상승

2) 21년 미국 경제 성장률 6.5%로 경기회복기대 → 물가상승(인플레이션) → 기준금리 인상을 통한 인플레이션 억제 정책 → 주식 시장 자금 이탈→ 주식 가격 하락 |

그럼 현시점에서 나는 무엇을 해야 하나?

1. 채권 투자

Yield : 향후 주식시장이 안좋을 것으로 예측하신 다면 채권매입을 통해 안정적으로 이자를 받으시는 방법이 있습니다.

Return : 현재 국채가격이 떨어지고 있으니 쌀때 사서 향후 국채가격 상승을 통한 차익실현을 기대할 수도 있습니다.

채권 어디서사나?

개인이 직접 채권을 사는 것은 쉽지 않으나, 펀드나 ETF등을 통해 얼마든지 가능합니다. 증권사앱이나 카카오페이앱 같은 앱을 활용하면 가능합니다.

2. 금 투자

금은 인플레이션과 연동되는 경향이 있습니다. 자산가격이 오르는 만큼 금 가격도 같이 올라갑니다. 금에 자산을 배분하는 전략이 유효할수 있습니다.

3. 현금보유하며 주가 조정을 기다리자

바이든 정부는 주가를 부양하기 위해 계속해서 돈을 풀어낸다고 합니다. 현재의 인플레이션은 용인 가능한 범위라는 것이죠. 조정장에서 꾸준히 관망하시다가 저점이라는 판단이 들면 다시 투자를 감행하셔도 좋습니다.

안전자산을 선호하는 분들을 채권에 투자하시고, 위험자산을 선호하시는 분들은 주식을 하시면 됩니다. 주식과 채권의 공통점은 결국 둘다 쌀때 사야 좋다는 것입니다.

♧ 투자관련 이전글 더보기

쿠팡주가 100조 이유

처음에는 20~30조를 간다고 했습니다. 그러더니 50조 이야기가 흘러나오더군요. 그리고 뚜껑을 열었더니 100조 수준에 서 거래되고 있습니다. 미친거 아니야? 쿠팡은 SK하이닉스와 엇비슷한 시총으

young-key.tistory.com